1 月 29 日美股盘后,苹果(AAPL)发布了 2026 财年第一季度财报。结果显示,公司业绩亮眼:季度营收约 1438 亿美元,同比增长 16%,净利润约 420 亿美元,调整后每股收益 2.84 美元,同比增长 19%。这一表现不仅刷新了苹果的季度历史纪录,也显著高于华尔街普遍预期。

尽管 Mac 及可穿戴设备、家居和配件业务营收未达共识,但 iPhone 的强劲销售以及服务业务稳健增长为整体利润提供了有力支撑。

财报公布后,苹果股价在盘后交易中上涨约 3.5%,反映出市场对苹果基本面韧性的肯定。然而,交易员对存储成本上升及 AI 资本投入能否产生实质回报等仍存疑虑,使市场对未来增长动能保持审慎。

iPhone 引领增长,中国需求强劲

从业务构成来看,本季度苹果的增长依旧由 iPhone 引领。最新一代 iPhone 17 系列销量火爆,使 iPhone 营收达到约 852 亿美元,同比增长 23%,占总营收近六成。这一表现打破了 iPhone 单季营收纪录,说明消费者升级换代的节奏正在加快。

在细分市场中,大中华区表现尤为突出。本季度该地区营收同比增长近 38%,远高于全球平均水平。这不仅显示出中国消费者对苹果生态的高度认可,同时大中华区的“以旧换新”政策支持以及 5G 渗透率提升,也成为推动业绩增长的重要因素。

其他硬件表现分化,服务业务稳健支撑

与 iPhone17 系列形成对比的是,Mac、可穿戴设备及家居配件业务出现同比下滑。这既可能体现出消费者在等待新品发布周期的观望情绪,也可能反映了竞争加剧带来的压力。

话虽如此,苹果的服务业务再次显示出稳定性与高盈利特性。本季度服务收入约 300 亿美元,同比增长 14%,包括 App Store、Apple Music、iCloud 和广告等内容。服务业务毛利率高于硬件,是提升整体利润质量和稳定现金流的重要支撑,也显示苹果在多元化收入结构上的长期战略布局已初见成效。

情绪谨慎乐观,关注潜在挑战

尽管苹果本季度财报表现亮眼,但考虑到科技板块高估值、潜在利率政策调整以及地缘风险交织,加之硬件业务增长存在结构性分化,市场反应整体仍保持谨慎乐观。在此背景下,我认为有两大风险因素值得交易员重点关注。

首先,苹果在 AI 战略上的布局仍受市场密切关注。与其他科技巨头大规模建设 AI 基础设施不同,苹果目前更倾向于通过与外部合作伙伴(如谷歌的 Gemini AI)在现有产品中逐步引入 AI 功能。

短期来看,这种策略尚未显著贡献利润,因此部分投资者对其 AI 战略的清晰路径仍存疑虑。然而,如果苹果能够打造出独特且用户愿意付费的 AI 体验,这将可能成为未来几年最重要的增长动力之一。

其次,供应链与成本压力依然不容忽视。存储芯片和内存等关键部件价格波动,可能对毛利率产生影响。苹果选择部分吸收成本上涨而非提高售价,这虽有助于维持市场竞争力,但也意味着未来利润空间可能受到一定压缩。

总的来说,虽然短期市场情绪可能因外部不确定性而保持谨慎,但从中长期来看,苹果依然具备稳健的基本面、充裕的现金流以及不断深化的生态系统。这些因素不仅支撑当前盈利表现,也为未来的可持续增长提供了坚实基础。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

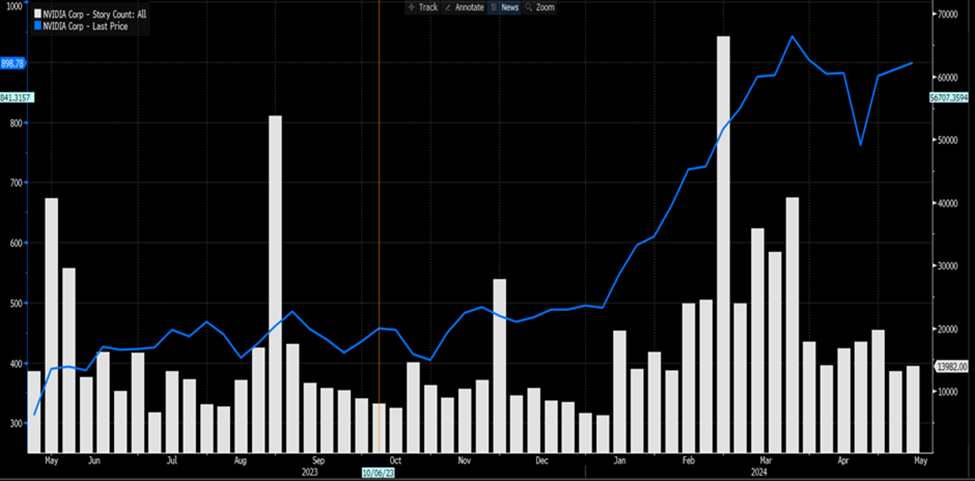

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。