过去一周,黄金多头势不可挡,价格突破$3,600 关口。疲软的美国非农就业报告、日本政局动荡、央行购金以及持续的地缘政治风险,共同为黄金上涨提供支撑。本周,美国CPI和PPI的公布可能为价格走势提供进一步指引。

回顾 XAUUSD 日线图,黄金上行动能保持强劲,成功站上重要的心理水平$3,600。尽管近期“逢低买入”成为主流策略,“避免卖出”被广泛警告,但市场在快速上涨后显现技术分歧:价格在过去三周持续高于 5 日指数均线,确认压倒性看涨共识和多头对于走势的绝对控制。然而,动量指标 RSI显示黄金落入超买区域,交易员在当前位置建立新多头头寸将更为谨慎。这也意味着短期客观存在回调压力或盘整以积蓄力量。

如果价格成功站稳$3,600,可能进一步打开上行空间,甚至冲击$3,700。相反,如果上方的技术压力导致黄金回撤,4月以来震荡区间高点$3,450可能提供支撑。

非农疲软、日本动荡:助力黄金上行

毫无疑问,美国8月就业报告表现远低于预期,是黄金持续上涨的重要原因。非农新增就业仅2.2万人,远低于市场预期;6月就业人数经修正录得-13,000,这是自2020年以来首次转负。过去三个月的平均新增就业人数仅29,000,大约只有维持均衡状态所需的一半,失业率小幅上升至4.3%。

这组数据再次印证市场对美联储9月降息25个基点的共识,并增加了年底前降息三次的可能性。美指在98下方交投,2年期美债收益率一度跌破3.5%,创今年4月以来新低。从机会成本和避险需求角度看,均提振了黄金的吸引力。

与此同时,日本前首相石破茂昨日突然宣布辞职。在继任者及市场反应明朗之前,交易员对日本央行利率政策的不确定性,以及持有黄金对冲日元资产波动的需求,进一步推高黄金价格。

央行增持、地缘紧张:多头持续加码

除了美日消息面更新,传统多头驱动因素如央行购金和地缘冲突发展,也在支撑黄金买盘。

随着美元信用受到质疑,各国央行战略性调整储备资产结构,从美元债券转向黄金等实物资产。自2020年三季度以来,全球央行已连续十四个季度净购黄金。值得注意的是,中国央行8月再次增持黄金,连续第10个月增持。新兴市场当局的大规模需求,加上投资组合经理追求分散化风险、看重当前黄金与美元及美股低相关性,共同支撑了黄金上行。

此外,地缘政治的不确定性为黄金多头提供动力。一方面,俄乌冲突仍未结束,上合峰会中中俄印三国领导人齐聚,俄罗斯原油出口口问题和印度为此面临的 50% 高关税,为事态发展增添不确定性。另一方面,中东局势复杂,美国在拉美地区部署军事力量可能激化局势。

美国 CPI/PPI 来袭:黄金短期波动关键点

总体来看,黄金多头动能持续强劲,价格不断刷新历史高点。疲软的美国就业数据、日本内政不确定性、央行购金以及地缘冲突发展,共同支撑价格表现。中期来看,黄金的最小阻力路径依然向上,但短期价格波动将在很大程度上取决于本周美国CPI和PPI发布。

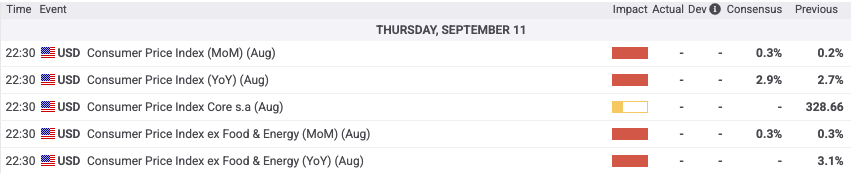

市场普遍预期 8 月PPI同比增速维持在3.3%,环比增速从0.9%回落至0.3%。广义CPI同比小幅上升0.2个百分点至2.9%,核心CPI同比维持在3.1%。

若通胀数据偏软,美联储9月选择降息50个基点的概率将小幅上升,美元可能承压,黄金有望继续向上试探。反之,如出现鹰派意外,如核心通胀年化增速超过3.2%,且美联储官员暗示观望,美元或出现小幅反弹,美债收益率回升,黄金则可能面临回调压力。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。

十年期美国国债收益率:全球资本定价之锚

作为全球金融市场最重要的基准利率之一,10年期美国国债收益率不仅是美国政府融资成本的晴雨表,更是全球资产定价的锚定指标。截至2025年3月 25 日,该收益率在4.3%附近窄幅波动,其走势牵动着股票、外汇、大宗商品等市场的神经。本文将从发行机制、交易结构、影响因素及市场联动效应等多维度展开深度分析。

黄金不断创新高:挑战$3,100还差哪把“火”?

年初以来,黄金多头整体表现强劲,持续刷新历史新高。目前价格站稳$3,000 大关后,交易员面临的关键问题是:黄金短期是否有望冲击$3,100?有哪些潜在催化剂值得关注?

中国经济:曙光初现,风险仍存

随着科技板块强势崛起并带动相关资产走高,市场对中国经济的预期正从“日本化是中国的唯一宿命”转向“中国在AI领域仍有突破机会”。然而,在经济数据释放复杂信号、结构性挑战依然突出的背景下,全国人大推出的一系列刺激政策能否真正奏效,仍是市场关注的焦点。

日经225:关税阴影下的压力与突围

作为日本股市最具代表性的指数之一,日经225不仅反映了日本经济的发展脉络,也间接体现出全球资本市场的风云变幻。近年来,全球经济环境、贸易政策波动以及国内结构性改革共同作用,使得日经指数呈现出复杂而多元的走势。