经历了5月的调整之后,美/日最近再次启动了单边行情。此轮日元汇率重挫的原因和3-4月的背景基本相同。

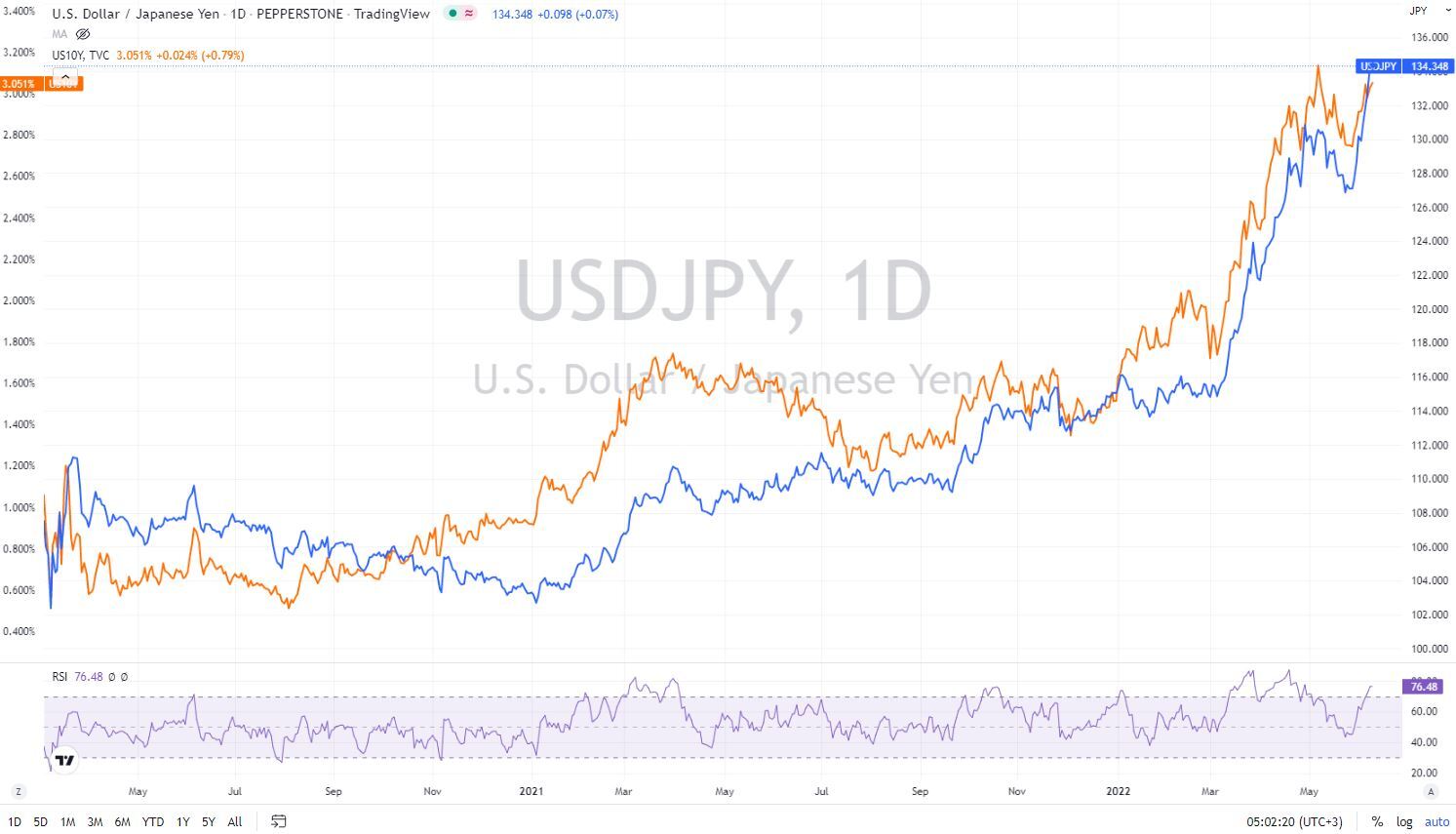

首先就是日本和美国的货币政策差异。众所周知,美联储目前正在纠结的以多快的步伐进行50个基点的加息,以及什么时候尽快将利率推升至中性水平(3%上下)?而与此同时,日本央行却坚定不移的走在宽松的道路上。随着两家央行的鹰/鸽差异愈发明显,两国基准利率也逐渐拉大,这也解释了资本流出日元且美元强劲的原因。10年期美债收益率再次攀上3%,成为了美/日上行的重要推动力。

美/日(蓝)vs 10年期美债收益率(黄)

另外一个不可忽略的因素是油价。WTI和布伦特原油目前都在120美元上方运行,各机构纷纷上调预测至130甚至150美元。作为能源进口国,持续的高油价显然恶化了日本的贸易收支状况,这同样令日元承压。

虽然技术指标呈现出超买信号,但明天的美国CPI数据(若居高不下)或许能为当前的美/日走势再添一把火,汇价现在距离2020年初的高点135仅咫尺之遥,再次触及或许只是时间问题。

对普通人来说,日元贬值的一大好处就是旅游变得更为便宜了(虽然离我们还很遥远)。日本已经决定从6月10日起有限度的开放入境游,不过初期仅限于旅游团。

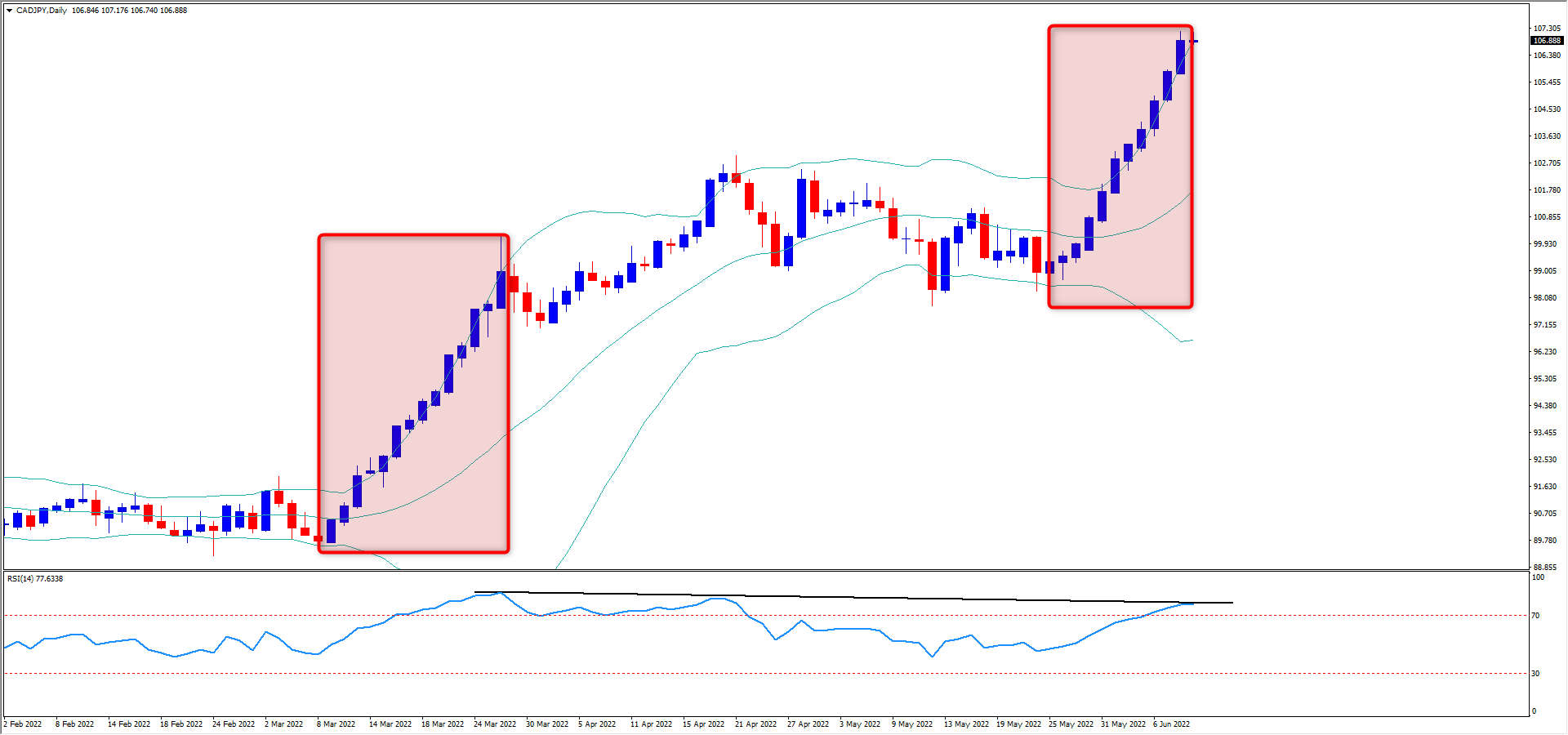

如果你是趋势交易者,那在过去9天中录得8天上涨的美/日还不是最为强劲的。在交叉货币对中,EURJPY连续10天上涨,来到了2015年来最高。GBPJPY和CADJPY都完成了11连涨,分别飙升至了2016年和2008年以来的最高水平!

虽然越来越临近转折点,但短线来看这样的势头或许还能延续(短期均线仍旧运行在长期均线上方)。以CADJPY为例,在3月曾经一度连续14天拉升,最后一天的蜡烛图实体放大且留下较长的上影线。这次汇价有没有可能复制这一壮举呢?

CADJPY

欧洲央行将在今晚公布利率决议,大概率会为7月的加息定下基调。鹰派的措辞无疑将利好于欧元,这会不会成为EURJPY走势的又一催化剂?

利用不同货币之间的相对强弱关系能帮助我们实现收益最大化。无论您是看好趋势延续或是反转,日系货币对都是近期值得关注的目标。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:价格重挫$1,000,非农能否力挽狂澜?

黄金自历史高点快速回落逾 $1,000,沃什提名美联储主席引发鹰派预期,加上期货保证金上调和地缘局势缓和,短期波动加剧。非农数据将成为市场下一步指引,交易员应关注金价走势与风险管理。

苹果 Q1 26财报解读:iPhone 销售确定业绩,关注 AI战略与成本压力

苹果 Q1 26 财报亮眼:季度营收 1438 亿美元,净利润 420 亿美元,iPhone 销售和服务业务支撑利润。市场关注 AI 战略落地及成本压力对未来增长的影响。

黄金冲向$5,600:鲍威尔转鸽引发拉升,交易员重视风险管理!

黄金挑战 $5,600,单日涨超 $260。鲍威尔鸽派发言提振多头,美元贬值交易与避险资金推动金价上行。黄金趋势仍偏多,但高波动环境下交易员需关注仓位管理。

干预敏感期:如何交易USDJPY?

受美日“利率询价”影响,USDJPY短期急跌、波动放大。干预敏感期内,交易员应关注关键价格节点、短期结构确认及灵活仓位管理,而非单纯押注方向。

铜价触底反弹:金银之外的潜力资产

随着供应紧张加剧,以及新能源和 AI 数据中心需求快速增长,铜价潜力日益凸显。金银多头集中,铜有望成为贵金属之外值得关注的结构性成长资产。

黄金何时站上5,000 美元?三大因素值得留意!

2026 年开局三周,黄金连续突破 4700、4800 美元,再创新高。市场关注:黄金何时冲击 5000?避险需求、制度不确定性和降息预期将成为关键推动力。